古越龙山“一哥”地位难保,董事长孙爱保遭股民炮轰

- 每日学习

- 2024-09-19 15:17:24

- 64

孙爱保为何成为“众矢之的”,令投资者情绪激动、吐槽不断?

每生产两瓶普通黄酒,就有一瓶滞销,销售遇到大麻烦?

更富戏剧性的是,孙爱保辛辛苦苦干了4年,差点“跑不赢”1笔拆迁款。

1、业绩目标连续“滑铁卢”,每产2瓶普通酒就滞销1瓶

近期,“黄酒一哥”古越龙山发布上半年财报,实现营业收入8.9亿元,同比增长12.83%;归母净利润0.95亿元,同比增长5.36%。尽管业绩并未倒退,然而却与预期相去较远。

今年4月召开的业绩说明会上,古越龙山董事长孙爱保表示,今年一定会努力实现酒类销售增长12%以上、利润增长12%以上,确保营收超过20亿元。

追朔历史,孙爱保的“保证”估计难以给投资者带来信心。今年6月,面对古越龙山连续业绩“爽约”,有股民在投资者平台上向董秘传达了对孙爱保的不满:“孙爱保董事长此次任期是2020年7月9日—2024年7月12日,在任4年期间一直未达成承诺业绩,市值也减值25%左右,是否可以对投资者有所回应”。

对于董事长孙爱保近4年任职期间一直未达成承诺业绩,有投资者在互动平台上更是犀利炮轰:“既然承诺的业绩每次都完不成,那求求你们可不可以不要承诺了,这样反而没有预期就不会失望。”

由此可见,孙爱保之所以广受投资者吐槽,主要是因为一而再、再而三的无法完成业绩承诺,都是“爱保证”惹的祸。

近3年来,古越龙山业绩目标确实屡次落空。早在2021年,古越龙山定下“力争酒类销售增长20%,利润增长20%”的目标,折戟之后,在2022年和2023年,古越龙山又将目标放低至“酒类销售增长12%以上,利润增长12%以上”。

但是依旧事与愿违,2021年至2023年,古越龙山酒类营收分别为15.1亿元、15.61亿元、17.25亿元,增长率分别为19.42%、3.41%、10.52%,均未达成预定业绩目标。

那么,在连续3年“失约”后,今年的业绩目标是否还会重蹈覆辙呢?从上半年的业绩来看,营收增长率暂时达标,但是实现全年20亿元的营收目标,意味着古越龙山下半年要完成至少11.1亿元营收,难度不小,同时净利润增速与目标差距悬殊更大。因此,今年的任务大概率“流产”。

古越龙山在业绩承诺上频繁上演“滑铁卢”,罪魁祸首究竟是什么?

从财务报表上看,古越龙山之所以连续几年达不到业绩增长目标,品牌影响力低,溢价空间小,盈利能力差,都是导致营收规模和净利润水平长期不及预期的主要原因,尤其是盈利状态堪忧。

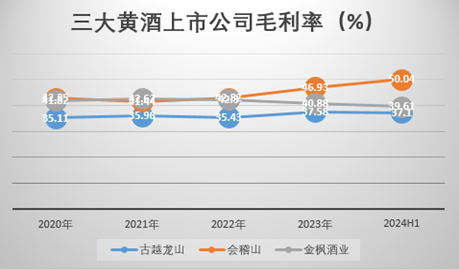

制图:酒业内参

制图:酒业内参2024年半年报显示,古越龙山的毛利率为37.1%,同比下滑0.2个百分点,即便是其近年来毛利率最高时的2019年,也只有42.29%。相比之下,另外两家黄酒上市公司、,毛利率常年维持在40%以上。古越龙山的毛利率明显低于竞对水平,尤其是无法和会稽山相提并论,这与成本控制不足、产品品牌附加值不高息息相关。

古越龙山一直深陷价格偏低带来的低端标签困境,其核心产品价位大多处于10元至30元之间。而且,这还是近几年其对主流产品进行多次提价的结果,每次的涨价幅度在2%至20%不等。

2023年财报显示,古越龙山普通酒的销量占到了总销量的60%以上,中高档酒销量不及总体的40%。而且,中高档酒7.16%的销量增速也远低于普通酒14.52%的增速,而且差距呈现走阔态势。换言之,高端酒的销售额、销量增速都不及普通酒。

此外,古越龙山近年来销售费用居高不下,并且业绩拉动效果日趋弱化。2024年上半年,古越龙山销售费用为1.18亿元,同比增加16.43%,创历史新高,总额度超过了净利润,增幅同样超过营收、净利润,可见,其业绩增长和营销“烧钱”关联密切。

拉长周期来看,2021年—2023年,古越龙山销售费为1.69亿元、1.80亿元、2.47亿元。同比增速10.74%、6.01%、37.37%,而且同期销售费用增幅皆远超营收涨幅,伴随销售费用不断飙升,营收增长却日渐放缓。

与此同时,应收账款反而节节攀升,今年上半年较2023年末增加52.38%。一般而言,酒企应收账款增加往往意味着市场销售难度加大,甚至向经销商压货较多,因此古越龙山在动销方面可能面临阻力挑战,2023年占据营收大头的普通酒产销率仅为48.29%,相当于每生产两瓶黄酒,就有一瓶滞销,低产销率进一步佐证了这种猜测。

2、孙爱保辛苦4年不如1次拆迁,黄酒一哥地位不保?

作为黄酒企业,古越龙山和会稽山、金枫酒业一样都面临区域化、老年化的枷锁,不同的是,相较于会稽山在年轻化等方向试水的硕果累累,古越龙山在破局表现上平平无奇,这也限制了持续增长的步伐。

首先,在区域化桎梏上,2023年江浙沪地区的销售额约占其总体的六成,其中浙江的销售额直接占了一半。而且,即便在江浙沪地区,古越龙山的发展也呈现减速的趋势。2023年财报数据显示,古越龙山江浙沪合计销量占比为65.7%,较2022年的66.44%有所下降;同期,江浙沪经销商共有971家,同比减少了13家。

低端化、区域化之外,古越龙山还面临老年化问题。和君咨询的调研数据显示,黄酒消费者,在江浙沪等核心区域,仍以40岁以上的男性为主,占比超过70%。伴随主力消费客群更迭,年轻化乏力的古越龙山进一步承压。

在中国酒类市场中,黄酒规模占比小,且消费区域集中于江浙沪,黄酒企业全国化、高端化、年轻化是必由之路。古越龙山要破除发展枷锁,不得不摆脱低端化、区域化、小众化的束缚,不过其高端化、年轻化的尝试难言乐观。

在高端化方面,近年来,古越龙山正在通过推出高档产品摆脱低端形象,进而挺进利润率更高的高端市场,比如其重点打造了“国酿1959”“青花醉”等核心高端产品,大多定价在2000元上下,价格甚至对标飞天茅台。但是从半年报数据来看,中高档产品量价动力不足。占比下降的趋势没有改变。

在年轻化方面,针对消费群体年龄偏大的问题,古越龙山正逐步推进年轻化转型,比如推出了年轻化战略品牌“状元红”、核心产品“啡黄腾达”咖啡黄酒。在线下布局九加酒馆,在线上开拓直播业务,成为首个在抖音开设直播的黄酒企业等。

成效如何?根据上半年数据,其“状元红”、“啡黄腾达”等主打年轻人的产品累计销售近2万箱,以电商平台实际售价约110元/箱计算,销售额仅220万元。反观会稽山,在年轻化方面,其重点打造气泡黄酒的年轻化氛围。“6·18”期间,气泡黄酒“一日一熏”在电商平台官方直播间72小时销售超1000万元,远超古越龙山。

孙爱保此前曾指出,黄酒品牌向年轻化转型,是未来发展的必经之路,古越龙山不断在线上渠道、消费者培育等领域开拓,已走出特色的发展之路。由此可见,孙爱保也深知年轻化是古越龙山的未来大道,不过与会稽山年轻化之路顺畅相比,茫然四顾的孙爱保估计暂时不知路在何方。

古越龙山不仅在年轻化方面滞后会稽山,“黄酒一哥”的地位可能都得拱手让人。2024年上半年,古越龙山、会稽山营收分别为8.90亿元、7.36亿元,分别同比增长12.83%、18.24%;净利润分别为9478.04万元、9078.22万元,分别同比增长5.36%、15.63%。

上半年古越龙山业绩增速远低于会稽山,二者营收差距不断缩窄,从转型成效和发展后劲来看,会稽山有可能后来居上。

综合而言,古越龙山在高端化上价格一度对标茅台,但是缺乏品牌支撑、泡沫虚高,无异于“东施效颦”;在年轻化争夺战上,又被对手会稽山抢先一步阻击“秒杀” 。今年如果仍无法实现业绩目标,古越龙山将创造连续4年失约的记录。

古越龙山富有戏剧性的一幕也值得一提,2023年其归母净利润同比增加96.47%达3.97亿元,然而,净利润大增,并非黄酒卖的好,而是获得了一笔高达7.4亿的拆迁补偿巨款。

反差鲜明的是,古越龙山2020-2022年的净利润和2023年的扣非净利润合计为7.43亿元,近4年所赚之钱基本上才和一次拆迁补偿持平。也就是说,孙爱保辛辛苦苦干了4年,差点“跑不赢”这笔拆迁款。