【铜季报】瑟瑟秋风起 铜市多晚凉

- 每日八卦

- 2024-09-26 07:53:15

- 23

来源:国元期货研究

美联储9月降息落定,忧虑情绪将有明显缓和,通胀数据的变化或对降息预期形成影响。

基本面来看,矿山供应依然偏紧,废铜新税政有利空风险,冶炼厂并无明显生产收缩需求。需求方面,废铜杆供应回升,空调行业用铜需求将有回升,汽车行业整体表现平稳。

综上,四季度铜价震荡偏弱。

一、行情回顾

三季度铜价如我们预期走出了下跌行情,具体走势分为两个比较清晰的阶段:7月铜价开始下跌,铜价仅用一个月时间便快速下跌至最低70590元;后市场忧虑情绪缓和, 8月中旬起铜价开始震荡走势。

二、金融属性增强 影响铜价有限

三季度海外宏观市场的关注焦点不断转换。

2.1衰退忧虑升温 美降息周期开启

7月美联储议息会议维持按兵不动,联邦基金利率的目标区间仍为5.25%到5.50%,但随之公布的美国7月宏观数据表现不佳,美国7月通胀和就业数据均不及预期,并引发美股连续大跌三日,并拖累整个资本市场。美联储主席鲍威尔在杰克逊霍尔全球央行年会重磅发声,明确指出降息是未来的政策方向,一改此前谨慎言论,美元在经济衰退担忧和降息预期作用下持续走弱,并在8月末最低降至100.4点。市场认为鲍威尔在杰克逊霍尔全球央行年会的发言等同于提前“官宣”9月降息,CME 利率期货反馈市场预期9月降息概率100%,但仅短暂压制市场对于美国经济衰退的担忧。8月美国制造业数据、非农就业数据等再度提示经济风险,不过由于9月议息会议临近,对市场的影响弱于此前。9月美联储议息会议降息50BP。

三、貌是情非 废铜主导

3.1矿石供应偏紧 加工费低位运行

南方铜业7月1日重启秘鲁Tia Maria矿项目,最终预计每年生产12万吨铜,但8月中旬,BHP旗下Escondida铜矿工人短暂罢工、Lundin矿业表示将逐步削减Caserones铜矿的生产活动,三季度全球铜精矿维持偏紧格局。

SMM报出的周度进口铜精矿加工费虽然自7月初开始由负转正,但回升速度非常缓慢,截至9月中旬,依然徘徊在6美元/吨附近,与7月初CSPT小组谈定的三季度现货铜精矿采购指导加工费30美元/吨的水平相差甚远。

3.2等待再生政策明朗 利空风险仍在

三季度国内精废价差先扬后抑,8月初最高曾达到2800元/吨以上水平,后价差有所收窄。根据“783号文”附则,《公平竞争审查条例》于8月1日正式实施,条例旨在取消再生铜税收洼地。

四季度废铜环节的关注焦点依然在于阳极板企业动态。

3.3 库存压力仍在 关注炼厂检修动态

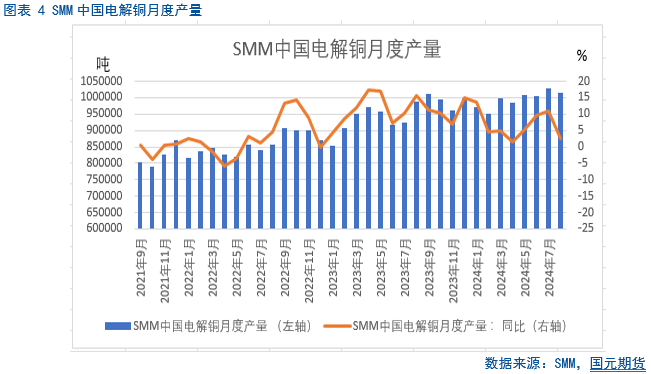

根据SMM调研的国内冶炼厂检修计划,三季度国内冶炼厂涉及检修较少, 7-8月间LME铜库存出现了持续快速累加过程,一度引发市场对于库存的担忧。

从全球交易所库存情况来看:LME铜库存在7-8月快速累加14万吨以上,亚洲仓库存多次出现单日大增情况,截至8月中下旬,虽然库存趋于平稳,但LME库存压力已经非常明显;上期所铜库存虽然较6月初的库存高位回落近8万吨,但库存压力依然存在;COMEX铜库存也在三季度增加3万吨以上。全球交易所显性库存压力明显。

根据SMM调研的国内冶炼厂检修计划,四季度国内冶炼厂检修力度将较三季度有所加大。

四、终端消费回升 拉动效果有限

4.1 线缆需求平淡 废铜或有拖累效果

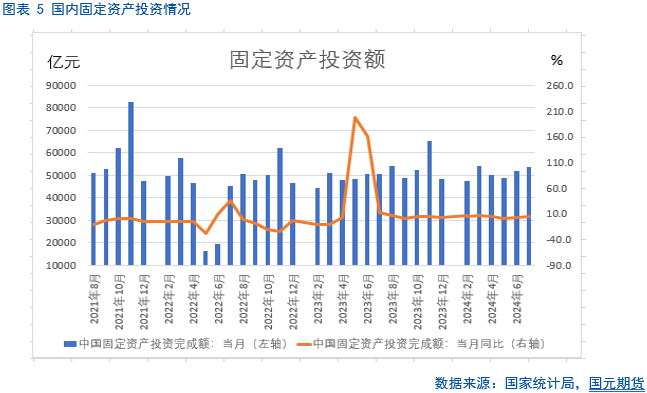

7月起,伴随铜价再度回落,线缆企业开工率连续修复。地产行业延续以往的平淡态势,基建各端口中,电源工程建设依季节性回落,不过整体表现仍然优于往年。

铜杆行业目前对于四季度的消费预期比较谨慎,如果废铜供应增加,则会对线缆用铜表现带来些许拖累效果。

4.2 空调旺季将至 消费拉动提升

三季度是空调行业的传统淡季,空调生产延续从5月以来的下降趋势,销量也持续走低。

据产业在线9月排产数据显示,空调内销排产较去年同期实际下滑14.4%,外销出口排产较去年同期实际增长31.8%,空调总体排产较去年同期实际增长8.8%。

4.3 汽车产销回升 需求表现平稳

今年以来国内汽车行业产销表现整体平稳,并未过多受到铜价波动的影响。

目前国内汽车行业产销持续处于季节性回升进程当中。

五、后市展望

美联储9月降息落定,忧虑情绪将有明显缓和,通胀数据的变化或对降息预期形成影响。

基本面来看,矿山供应依然偏紧,废铜新税政有利空风险,冶炼厂并无明显生产收缩需求。需求方面,废铜杆供应回升,空调行业用铜需求将有回升,汽车行业整体表现平稳。

综上,四季度铜价震荡偏弱。

写作日期:2024年9月25日

作者:范芮

高级分析师

期货从业资格号:F3055660

投资咨询资格号:Z0014442